美国三大股指期货下行趋势预测分析

随着全球经济形势的变化,美国三大股指期货——标准普尔500指数期货、道琼斯工业平均指数期货和纳斯达克100指数期货的走势成为市场投资者关注的焦点。近年来,这些股指期货的表现波动较大,尤其是在宏观经济不确定性增加的情况下,许多投资者对其下行趋势表现出浓厚的兴趣。在这篇文章中,我们将深入分析美国三大股指期货的下行趋势,并探讨可能的原因及未来的预测。

股指期货的基本概念及其市场影响

股指期货是投资者用来对冲风险或进行投机的一种金融衍生品,它们通过反映标的股指的表现,帮助投资者对未来的市场波动进行预测。当股指期货出现下行趋势时,意味着投资者预期市场会下跌,或者整体经济环境不容乐观。美国三大股指期货下行趋势的背后,通常与多种因素有关,如利率上升、通货膨胀压力加大等。

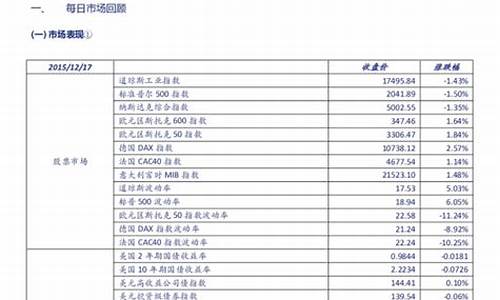

宏观经济因素对股指期货下行的影响

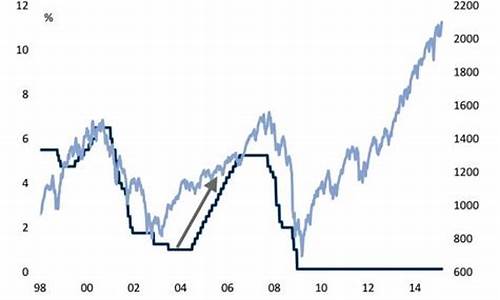

美国三大股指期货的下行趋势,往往受到美国国内及全球宏观经济环境的影响。例如,联邦储备加息政策通常会导致市场流动性紧张,从而引发股指期货的下行。同时,通货膨胀加剧和就业市场疲软也是导致股指期货走弱的常见原因。近年来,全球经济复苏不力、供应链中断等问题也加剧了股指期货的波动性。

市场情绪与投资者行为对下行趋势的推动

除了宏观经济因素,投资者情绪对股指期货的影响也不容忽视。在经济不确定时期,投资者的恐慌情绪会加剧,进而导致股指期货的抛售。当投资者普遍预期经济衰退或市场风险增大时,他们往往会选择通过卖空股指期货来规避风险,这会进一步推动股指期货价格下行。

未来走势预测及应对策略

展望未来,美国三大股指期货可能会继续面临下行压力,尤其是在全球经济放缓、地缘政治不稳定以及国内经济数据不理想的背景下。然而,也不能排除市场出现反弹的可能,尤其是当经济政策得到有效调整时。投资者在面对下行趋势时,可以考虑通过分散投资、配置防御性资产等方式来降低风险。

总结

美国三大股指期货的下行趋势是由多重因素推动的,包括宏观经济形势变化、投资者情绪波动等。在未来的投资决策中,了解这些因素的变化将有助于投资者做出更加理性和有效的决策。尽管股指期货可能面临一定的下行压力,但灵活的投资策略仍然可以帮助应对市场的不确定性。